El ejercicio bursátil 2020 ha sido extremadamente atípico, pero sin duda algo que lo caracteriza son las políticas monetarias implementadas. La crisis económica que se ha desatado por la pandemia del coronavirus ha provocado una intervención coordinada por parte de los bancos centrales. Se puede afirmar que las políticas de los bancos centrales han sido la herramienta de ayuda desde la crisis del 2008, pero nunca habíamos asistido a inyecciones tan desmesuradas de liquidez y estos niveles sin precedentes de programas de compras de activos.

El mandato por excelencia de los Bancos Centrales es la estabilidad de precios, con un objetivo de inflación cercano al 2%. El mantenimiento de cierto nivel de inflación no es en realidad un fin en sí mismo, sino que se considera que este umbral implica que la economía está funcionando con una actividad económica dinámica. El problema es que este incremento de precios se intenta conseguir aumentando la oferta monetaria, es decir, el dinero en circulación, dado que la amplia variedad de compras de activos que se están llevando a cabo requiere creación de nuevo dinero.

Es importante entender que a medida que los bancos centrales inyectan dinero nuevo en la economía, con el propósito de estimular el consumo, la oferta de fondos prestables se expande y produce tasas de interés anormalmente bajas para los prestatarios.

Entre marzo y noviembre, la oferta monetaria, medida en términos de M2, se incrementó un 24 por ciento. Sorprendentemente, el aumento de la oferta monetaria en 2020 ha superado cualquier incremento producido en el siglo y medio del que hay datos.

Cualquier subida de tipos ha quedado totalmente fuera de la mesa a medio plazo y los balances que acumulan estos grandes bancos centrales se han disparado en el último año. A 30 de noviembre, los activos en balance de los bancos centrales del G-4, es decir, de la Reserva Federal, el Banco Central Europeo, el Banco de Japón y el Banco de Inglaterra representaban el 54,3% del producto interno bruto total de sus países, frente al 36% a finales de 2019 y alrededor del 10% en 2008.

Esta acción coordinada sin precedentes ha ayudado a contener los rendimientos de los bonos a nivel mundial, tanto que llevamos años viviendo en un universo de rendimientos negativos, sobre todo en la zona euro. De hecho, la cantidad de bonos con rendimientos por debajo de cero se ha situado a cierre de 2020 por encima de los 18 billones de dólares, lo que técnicamente significa que se paga por prestar dinero. ¡El mundo al revés!

Comprar un activo solo porque tiene el respaldo de compra por parte de un banco central no es en absoluto una búsqueda de valor, ni es un valor seguro.

Esta situación entre otras cosas facilita el endeudamiento, es más, la deuda mundial aumentó a un ritmo insólito en los primeros nueve meses del año cuando los gobiernos y las empresas se embarcaron en un “tsunami de deuda” ante la crisis del coronavirus, esperando que sobrepase el 365 por ciento del producto interno bruto mundial.

En el caso del mercado de valores, el problema principal vinculado a la expansión del crédito es la mala asignación de recursos impulsada por una tasa de interés artificialmente baja. ¿Por qué? Estrictamente hablando, las cotizaciones de las acciones indican el precio que se está dispuesto a pagar por la propiedad parcial de las empresas. Con una oferta monetaria estable, las ganancias del mercado de valores sí revelarían productividad y mayores niveles de ahorro y serían indicativos de crecimiento económico, pero el dinero recién creado aumenta estos precios sin ahorros reales, favoreciendo que los inversores también disparen su consumo e inversión bursátil a expensas de un mayor endeudamiento propiciando el alza del mercado de valores.

Además, en la medida en que el mercado de valores refleje este crecimiento artificial, y ciertamente lo ha hecho, no puede servir como una métrica precisa de la salud económica, pues fomenta unas valoraciones ilusorias cuyas cotizaciones se han visto impulsadas al alza por factores totalmente externos a las perspectivas de sus negocios.

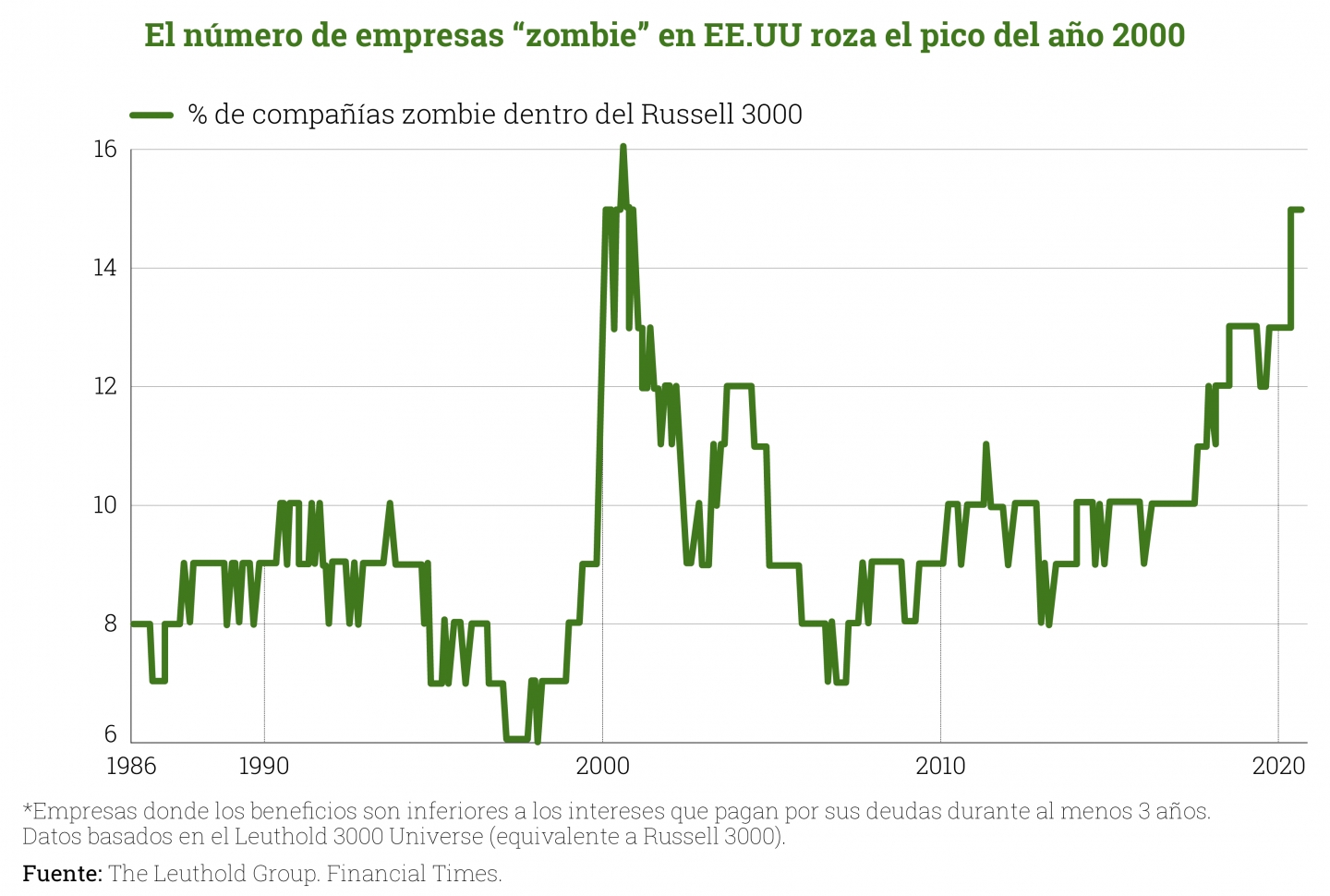

Asimismo, el mantenimiento de bajos tipos de interés durante mucho tiempo crea lo que se denomina empresas zombies, compañías en las que son más grandes los costes de la deuda que los beneficios que generan. Se financia a muy bajo coste negocios que, de otro modo, no obtendrían financiación. Se está dirigiendo el flujo de capitales a empresa improductivas, al ayudar a cientos de empresas en dificultades a obtener un acceso prácticamente ilimitado a los mercados de crédito, deprimiendo el empleo y el crecimiento en los próximos años.

Una década de bajas tasas de interés ya había mantenido a un número creciente de empresas que podían endeudarse a bajo precio y seguir adelante con ganancias operativas que no lograban cubrir los intereses necesarios para pagar sus préstamos. Ahora, la ingente emisión de deuda que ha desencadenado las profundidades de la crisis del Covid-19 ha acelerado esa tendencia, formando una nueva generación de estos llamados zombis corporativos.

Ante esta clara mala asignación de recursos impulsada por una tasa de interés artificialmente baja hay que analizar más que nunca en profundidad nuestras decisiones de inversión.

En Cobas AM pensamos que la mejor cobertura en esta situación es ser propietarios de los activos, e invertir en activos reales, como las acciones. Es imprescindible mantener tesis de inversión claras y fundamentadas con rigor en compañías bien gestionadas, con solidos modelos de negocio, poca deuda y barreras de entrada que den visibilidad a largo plazo, respaldadas por buenos fundamentales, pues la experiencia demuestra que son la mejor opción para cuidar de nuestros ahorros.

¿Te ha resultado útil?

- |