Mirar al futuro implica hacerlo por la vía de las suposiciones, por lo que tratar de prever la evolución de la economía lo consideramos un ejercicio de poca utilidad. Sí creemos necesario, en cambio, tratar de entender el contexto en el que nos encontramos y buscar puntos de apoyo para navegar en él de la mejor forma posible.

Durante estas últimas semanas, son muchos los inversores que nos hacen preguntas acerca de nuestra visión sobre la economía en términos macroeconómicos, más allá del conjunto de compañías que componen nuestras carteras.

Como todos sabrán, no es nuestro trabajo tratar de adivinar hacia dónde se dirigirá el mundo en términos globales, principalmente porque nuestro proceso inversor es totalmente “bottom up”, basado éste en la calidad de los negocios y en lo infravalorados que puedan estar respecto a nuestra estimación de valor. Además, entenderán que no contamos con la capacidad de anticipar el futuro, por lo que cualquier opinión que pudiésemos tener no dejaría de ser anecdótica.

Dicho esto, el marco teórico sobre el que trabajamos se basa en las ideas de la Escuela Austríaca de Economía, utilizándola como indicador teórico para principalmente tratar de hacernos una composición de lugar enfocada en intentar medir qué partes de la economía o compañías están sobrecalentadas, y así tratar de evitarlas.

Principalmente, las dudas que nuestros inversores nos vienen planteando se centran en la posibilidad de afrontar un futuro escenario de inflación, así como en el futuro ritmo de crecimiento de la economía global en un escenario post COVID-19. Por eso, trataremos de poner en contexto estos dos temas, sin en ningún caso pretender dar ninguna previsión sobre los posibles acontecimientos futuros.

La Escuela Austríaca de Economía define la inflación como el aumento de la cantidad de dinero (incluyendo medios fiduciarios), que no se ve compensado con el correspondiente aumento en la necesidad de dinero, produciéndose así una variación en su valor de cambio objetivo. El aumento de los precios (lo que comúnmente conocemos como inflación) solo tiene lugar en la medida en que este nuevo dinero impulsa la demanda de más bienes de consumo. Esto sucede porque, a igualdad de bienes y servicios disponibles en una economía, el aumento del dinero en circulación debería, teóricamente, conducir hacia una depreciación de su valor en términos relativos.

A partir de aquí, existen demasiadas variables con influencia en este proceso, y todas ellas imposibles de prever, por ejemplo: ¿podría el COVID-19 generar una disrupción en las cadenas de oferta, balanceándolas hacia un acercamiento de la producción que pudiese encarecer el precio de los factores productivos? ¿Podemos esperar el suficiente crecimiento de la demanda para que ésta suponga un empuje de los precios en el futuro? Éstas son dos cuestiones, como muchas otras que puedan haber, sobre las que podríamos debatir largo y tendido sin llegar a ninguna conclusión certera, entrando en el terreno de la especulación, que tan poco nos gusta.

Por tanto, tomando como base la propia teoría, entendemos que el efecto normal de las recientes actuaciones de los bancos centrales es que se genere un entorno inflacionista, si bien no sabemos cómo, cuándo, en dónde, ni con qué virulencia se va a producir. Lo que sí sabemos es que, ante esta posibilidad, cobra mucha importancia para una empresa su capacidad de fijación de precios. Por ello, sí evaluamos cómo un escenario inflacionista podría afectar a nuestras posiciones, tratando de protegernos vía negocios capaces de trasladar esa inflación a sus precios, bien por cláusulas que les protejan de ella, o por simple poder de fijación de precios resultado de una buena posición competitiva, por ejemplo.

Una cosa clara hasta el momento es que en la economía real no se está generando inflación, sin embargo, sí estamos observando como el precio de ciertos activos financieros ha repuntado al alza con bastante virulencia en estas últimas semanas, aunque dispar según el mercado o sector en el que nos fijemos. Esta situación puede hacernos pensar que toda la inyección monetaria que se está llevando a cabo por los bancos centrales no termina de fluir hacia la economía real.

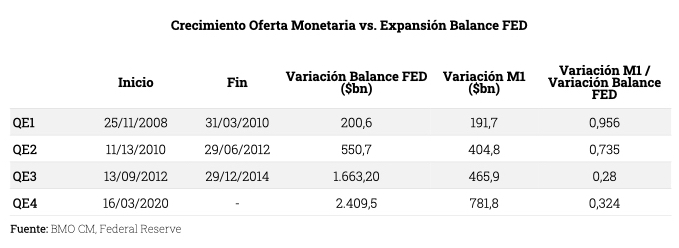

En esta línea apunta un reciente estudio llevado a cabo por BMO, según el cual se está observando una decreciente correlación entre el exceso de reservas y la M1 o masa monetaria en circulación (compuesta por efectivo más depósitos). A medida que la Reserva Federal, vía bajadas de tipos y QE (Quantitative Easing) conduce a un aumento directo de las reservas bancarias, solo una fracción de éste se traduce en un crecimiento de la oferta monetaria y, por tanto, potencialmente en consumo e inversión. Según el estudio, hoy en día, cada dólar de QE se traduce en un aumento de 0,32$ de masa monetaria en circulación, en comparación con los 0,95$ que sí fluían en el QE1 iniciado en 2008.

Analizando los factores que pueden estar detrás de este bajo crecimiento de la oferta monetaria, el estudio al que hacemos referencia destaca dos:

- Entendiendo el aumento del balance de la FED como “préstamos del futuro” (la economía se está sosteniendo vía deuda), tenemos que entender que solo es posible incorporar al período actual una cantidad limitada de consumo futuro, vía política monetaria. Llega un momento en que el consumo actual no reporta la utilidad suficiente a los agentes económicos, independientemente de cuan bajos sean los tipos de interés.

- Otro factor que puede estar influenciando serían las expectativas de inflación. Después de muchos años de políticas monetarias expansivas sin incrementos importantes en el nivel de precios, los agentes económicos parecen entender que estas políticas monetarias no producirán inflación, por lo que el ímpetu de consumo presente se relaja.

Ahora, a esto le sumamos el COVID-19, con las medidas de distanciamiento social que conlleva y su consiguiente efecto ralentizador sobre la actividad económica. Así mismo, cabe pensar que otra de las razones de dicho fenómeno resida en el que hecho de que, dado que una buena parte de los agentes económicos salieron muy malparados económicamente de la Gran Crisis Financiera de 2008, hoy en día estén siendo estos mismos agentes económicos los que, de alguna forma, estén rechazando toda esa oferta monetaria que se les está sirviendo, buscando evitar caer de nuevo en la misma situación en el futuro. Por último, destacar la posible influencia de la tecnología y la cada vez mayor eficiencia de los diferentes procesos productivos, con su naturaleza deflacionista.

El consumo no aumenta

Llegamos a una situación en la que la oferta monetaria aumenta, pero sin generar crecimientos en el consumo, por lo tanto, los ahorros matemáticamente aumentan (lo que no se consume, se ahorra). Esto es precisamente lo que puede estar produciendo el alza en los precios de los activos financieros, llevando las valoraciones de ciertos tipos de activos a unos niveles que, en nuestra opinión, entrañan demasiados riesgos, dada la necesidad de que en el futuro se cumplan los crecimientos necesarios que justifiquen dichas expectativas.

Toda esa oferta de nuevo dinero que se está creando, no fluye a la economía de forma neutral, sino que lo hace de manera determinada y de acuerdo con unos mecanismos concretos, siguiendo un camino relativamente observable. Dicho dinero busca primero los activos más seguros (bonos gubernamentales o corporativos en grado de inversión) y, a medida que los precios de éstos van siendo cada vez menos atractivos, se dirige a activos con más incertidumbres, en busca de mejores rentabilidades (equity “con características de bono”, en términos de seguridad de flujos y cupones/dividendos, como pueden ser las utilities, farmacéuticas o ciertas compañías tecnológicas que aparentemente “aseguran” un crecimiento de sus flujos grande y estable en el futuro, aunque en lugar de repartir dividendo aspiren a reinvertirlo en su propio negocio a mejores tasas de retorno). De nuevo, a medida que estos activos tienden a encarecerse (y por ejemplo su yield en términos de dividendo se reduce), el inversor volverá a buscar precios atractivos en un siguiente nivel de incertidumbre. Se trata de un proceso paulatino que requiere tiempo y, por tanto, paciencia.

Nuestro trabajo en ese sentido, como apuntábamos al principio, se limita a tratar de entender si los activos están o no correctamente valorados, con el objetivo de evitar aquellos que pudiesen estar inflados por el proceso monetario descrito, centrando siempre nuestra atención hacia negocios sobre los cuales creemos que su valor razonable sea superior a su valor de cotización actual.

Con respecto al escenario económico que enfrentaremos en un contexto post-COVID19, tendemos a pensar que, una vez los efectos de la pandemia estén controlados y con ello las medidas de distanciamiento social sean aliviadas, el mundo debería poco a poco ir retomando los niveles de actividad previos a la irrupción de ésta, sobre lo cual ya hemos visto algún atisbo en Asia, tal y como mostramos en nuestra Newsletter del mes de mayo.

En cierta medida, este razonamiento se apoya en las causas de la crisis. A diferencia de lo sucedido en la Gran Crisis Financiera de 2008, en la que el problema nació en el excesivo apalancamiento al que se llegó en el sector financiero, uno de los pilares de todo sistema económico libre, esta crisis que enfrentamos ahora ha nacido a causa de un factor exógeno a la economía, como es una pandemia, que nos ha privado de la libertad de movimientos necesaria para satisfacer nuestros objetivos de consumo. Cabe pensar por tanto que, a medida que dichas libertades se restablezcan, los patrones de consumo vayan retornando paulatinamente a la normalidad pre-COVID19. Además, a esto hay que añadir el hecho de que, a nivel general, tanto sector financiero como hogares, enfrentamos esta crisis con una posición financiera más saneada de la que teníamos en 2008.

La buena noticia en lo que respecta a nuestras inversiones es que dada la, en nuestra opinión, gran infravaloración en los precios de los activos que conforman nuestras carteras, no creemos necesarios unos crecimientos exagerados en los flujos de caja de dichas compañías para justificar las valoraciones con las que trabajamos. Esto es precisamente lo que queremos trasladar cuando, a pesar de la evidente volatilidad en los precios de cotización de estos activos, decimos que nuestras carteras son conservadoras. Trabajamos con amplios márgenes de seguridad y eso nos ofrece un grado de tranquilidad muy, muy importante, teniendo la convicción de que, si las cosas evolucionan de forma razonablemente normal, poco a poco el mercado tenderá a reflejar de forma más eficiente la generación de caja de nuestros negocios, ofreciéndonos entonces las tan esperadas revalorizaciones que todos ansiamos.

Mientras tanto, unido al factor precio, existen otras características en nuestras carteras que nos ofrecen la tranquilidad necesaria para navegar en estos tiempos convulsos: en torno a un 15% de las compañías tienen posiciones de caja neta; cerca de un 60% se encuentra cotizando a un ratio Deuda Neta / EBITDA <2x (y en aquellos casos donde dicho ratio puede ser superior, existen contratos que ofrecen visibilidad de FCF futuros) y prácticamente ¾ partes de la cartera cuentan con accionistas de control que se juegan su patrimonio junto con el nuestro. Junto a todo esto, el grado de conocimiento que hoy en día, tras 3 años invertidos con ellos, tenemos de nuestros negocios es muy profundo y nos hace estar cada vez más seguros de que, con tiempo, el mercado terminará por reconocer el valor real de estos activos, como siempre ha hecho en el pasado.

Como vemos, mirar al futuro siempre implica hacerlo vía suposiciones, dada la grandísima dificultad de prever el comportamiento de los agentes económicos, y por este motivo no creemos estar preparados para contestar a estas preguntas de nuestros inversores de una forma tajante. Lo que tratamos de hacer es explicar el marco teórico en el que nos basamos, algo que siempre nos puede servir como referencia de fondo a la hora de observar el comportamiento de la economía en su conjunto. Si bien, sí creemos sano el hecho de preguntarse cosas y plantearnos las dudas que les puedan surgir y, con ese ánimo, desde el departamento de relación con inversores trabajamos con el objetivo de canalizar el mensaje de nuestro equipo de análisis hacia ustedes, los inversores, de la forma más transparente y honesta posible.

¿Te ha resultado útil?

- |