La reciente caída de los mercados, provocada principalmente por la pandemia Covid-19, ha provocado una corrección muy rápida e importante. Probablemente no se había visto una bajada de las bolsas tan rápida en la historia.

Cuando surgen catalizadores negativos (crisis, burbujas, pandemias, EEUU-China, Brexit…) provocan en los mercados mucha volatilidad, incluso intradía, como ocurre en estos momentos. Esa volatilidad, la hemos podido observar en algunas de nuestras acciones de la cartera de Cobas. Un ejemplo es el de International Seaways (INSW), compañía del sector marítimo de transporte de petróleo, cuya cotización se ve reforzada gracias a la subida del precio del flete (precio de alquiler de un barco de transporte). El flete es volátil y su precio lo marca la oferta y demanda. Cuanto mayor es el precio del flete, más caja generan las compañías de transporte marítimo y esto repercute positivamente en su cotización. Cuando hay una volatilidad alta se producen movimientos irracionales en los mercados.

Para un inversor particular son momentos difíciles, ya que los catalizadores negativos provocan caídas generalizadas que hacen disminuir nuestros ahorros. Pero antes de que nos pongamos nerviosos debemos de tener en cuenta varios factores:

- Invertimos en activos reales: Al comprar una acción estamos adquiriendo una parte de la propiedad de una empresa. Es decir, somos propietarios de un pedazo de ella (fábrica, maquinaria, instalaciones, beneficios…).

- Invertimos ahorros no necesarios: A la hora de invertir en renta variable, ya sea a través de un fondo de inversión o a nivel particular, es fundamental invertir dinero que no se necesite a corto plazo.

- Horizonte temporal: Este punto es clave. Hay que tener un horizonte temporal de largo plazo (cuanto más largo mejor). Observamos que la tendencia de los mercados es alcista, pero hay momentos de correcciones temporales.

- Selección de compañías: Una buena selección de las compañías que componen la cartera es esencial. Como ya sabrán, nosotros seleccionamos compañías líderes de su sector, empresas con ventajas competitivas, empresas familiares, empresas con caja neta o poca deuda… y que coticen por debajo de su valor intrínseco con un margen de seguridad elevado.

Si todo lo anterior lo tenemos claro, nos ayudará en nuestra trayectoria como inversores y podremos soportar mejor las caídas temporales cuando un catalizador negativo aparezca.

En Cobas AM, no vemos la volatilidad como un riesgo, sino como una oportunidad que nos ofrece el mercado para poder obtener unas rentabilidades futuras extraordinarias. Si no hubiera volatilidad, no podríamos hacer Value Investing.

El mercado es eficiente a largo plazo, pero en el corto hay ineficiencias que intentamos aprovechar gracias a esa volatilidad.

En resumen, cuando se invierte en renta variable hay que tener en cuenta varios aspectos y entender que habrá momentos de caídas que serán temporales, pero el mercado, tarde o temprano, se volverá a recuperar.

Recientemente he cursado el Programa Ejecutivo en Inversión en Valor y Finanzas del Comportamiento, gracias a la colaboración de Value School, INIV (Instituto de Neuroeconomía e Inversión en Valor) e ICADE.

El curso se centra en analizar desde muchas perspectivas la inversión en valor. Los ponentes son gestores/analistas de las más prestigiosas gestoras de fondos de inversión de nuestro país. Cada ponente nos cuenta su visión sobre el Value Investing y cómo lo pone en práctica en la vida real a través de la exposición de un caso de inversión actual que tiene en su cartera. También aprendemos a entender los puntos clave de cada sector y como analizar las compañías con diferentes tipos de métodos de valoración.

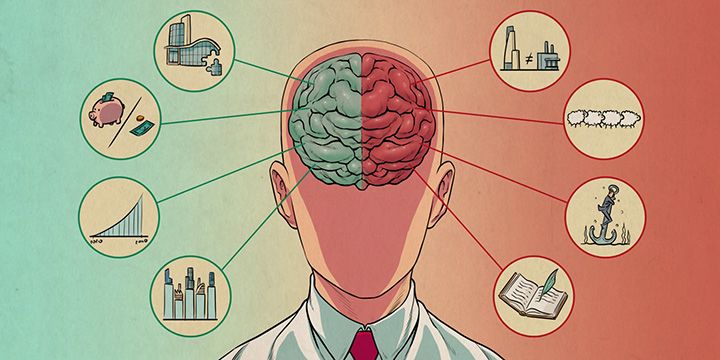

Otra parte fundamental del curso es el análisis que nos ofrece el INIV, que nos ayuda a entender las fases por las que pasa un inversor a lo largo de su trayectoria inversora. Los sesgos que tenemos o los que nos podrían afectar en cada momento. Algo muy importante, sobre todo en la situación actual, es no dejarnos arrastrar por nuestras emociones, ya que pueden llevarnos a tomar decisiones equivocadas. Los sesgos cognitivos son alteraciones que se producen en nuestra mente y nos causan una visión distorsionada de la realidad.

Algunos sesgos que nos pueden afectar al invertir en renta variable son:

- Comparación: Cuando analizamos una empresa, una inversión, un fondo… siempre lo hacemos comparándola con otra empresa, otra inversión, otro fondo. Pero puede que la comparación entre una y otra no tenga sentido porque sean muy diferentes.

- Cámara de eco: Consiste en rodearse de gente que tiene un mismo pensamiento. Este sesgo puede llevar a un “efecto manada”. Nos puede llevar a tomar decisiones de inversión equivocadas en momentos de caídas. Ejemplo: todo el mundo vende, tengo que vender.

- Anclaje: Damos mucha importancia a los datos y nos “anclamos” en ellos. Ejemplo: Esta acción ha subido/bajado mucho.

- Narrativas: Solemos elaborar historias para que todo tenga un sentido. Ejemplo: la cotización de esta compañía ha subido mucho, le queda poca rentabilidad que ofrecer.

- Disponibilidad: Lo que percibimos de forma más reciente solemos darle mucha importancia. Ejemplo: una buena/mala noticia sobre una empresa.

- Statu quo: Pensamos que todo es y será igual. Ejemplo: esta inversión no ha dado buenas rentabilidades y así seguirá.

Existen más sesgos, ya que con ellos intentamos estudiar cómo tomamos decisiones de inversión o en otro ámbito. Con ellos intentamos entender el comportamiento humano, y no podemos olvidar que en pequeña o gran medida todos estamos expuestos a su influencia. Si les ha parecido interesante, los animo a que investiguen sobre ello.

Para todas aquellas personas que les guste la inversión, el Value Investing y deseen mejorar sus conocimientos en esta materia les recomiendo: el Programa Ejecutivo en Inversión en Valor y Finanzas del Comportamiento.

¿Te ha resultado útil?

- |