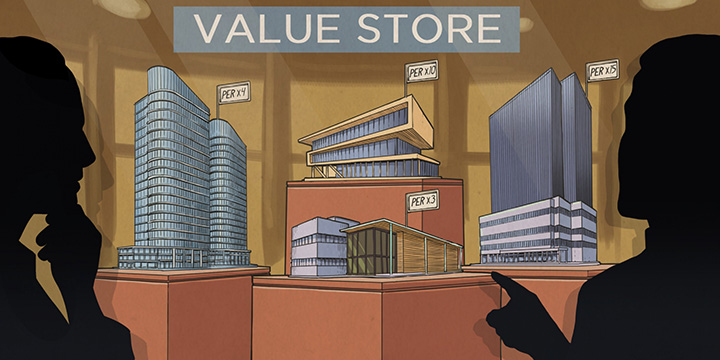

Una de las características más populares entre los inversores value es la de invertir en empresas con una relación precio-beneficios sensiblemente inferior a la media del mercado. Esta relación es más comúnmente conocida como el PER, o “Price to Earnings Ratio” por sus siglas en inglés.

La medida puede ser interpretada de varias formas. Una acción a PER 10 significa que el mercado está pagando una cantidad 10 veces superior a los beneficios que genera la misma. Por tanto, y teniendo en cuenta que el beneficio se actualiza cada año, habría que esperar 10 años para recuperar la inversión.

Pero ¿por qué comparar el precio con el beneficio? Bien pues, al fin y al cabo, el fin último del empresario o inversor que invierte en el capital de una empresa, ya sea privada o pública, no es otro que participar en sus beneficios. Esto es así porque el beneficio es lo que le queda al dueño del negocio después de deducir todos los costes (operativos, financieros y fiscales) necesarios para obtener dichas ganancias. Por tanto, si el precio es lo que pagas y el beneficio lo que recibes, parece razonable comenzar el análisis de una inversión comparando estas dos medidas.

No obstante, desde el punto de vista del inversor, esta métrica se vuelve más intuitiva cambiando de posición los componentes de la ratio PER, es decir, Beneficio/Precio. De esta forma sabemos automáticamente la rentabilidad obtenida a nuestra inversión. Así, si invertimos en una acción que tiene PER 12 estaríamos obteniendo una rentabilidad del 8,33% (1/12*100). Por tanto, cuanto menor sea el PER, mayor es la rentabilidad de nuestra inversión.

Pero ¿qué quiere decir un PER sensiblemente inferior a la media del mercado? Pues bien, como en la mayoría de los casos, no existe una fórmula matemática exacta que calcule el PER ideal al que debería cotizar una compañía. Aunque no lo parezca, esto de la inversión tiene bastante de arte. Digamos que cada acción tiene su propio PER ideal que se ajusta a las características del negocio subyacente.

Según un estudio de Jeremy Siegel (1), en los últimos 200 años, las acciones americanas han obtenido anualmente una rentabilidad real total (descontando inflación) del 6,6%. Por tanto, no parece del todo precipitado decir que en el largo plazo vayamos a obtener una rentabilidad bastante similar a esta última en nuestras inversiones. Así, de media, un negocio bien valorado debería tener un PER cercano a 15, ya que, 1/15*100= 6,6%. Partiendo de esa base habrá que ajustar este PER de 15 según las características del negocio. En determinadas empresas de excepcional calidad se podría llegar a pagar un PER superior de, por ejemplo, 20. De igual forma, a un negocio con peores condiciones se le exigirá una relación inferior.

El tema fundamental de la inversión en bolsa es entender que los precios de las acciones no siempre reflejan el verdadero valor de sus negocios subyacentes. Esta discordancia entre valor y precio da lugar a que, en determinadas situaciones, los buenos negocios coticen a múltiplos bajos en relación a sus beneficios.

Evitar expectativas innecesarias

Una vez aquí, es importante tener en cuenta que el beneficio es un apunte contable del pasado que puede además ser objeto de manipulación por parte de los dirigentes de las compañías. Por ello, para que este ratio no sufra distorsiones que den lugar a malas interpretaciones, es importante realizar un profundo análisis previo de la contabilidad del negocio y del equipo gestor de la empresa. Es cierto que los negocios por definición tienen vocación de permanencia y, por tanto, no pueden ser valorados como entes estáticos. Es por ello, que el valor de mercado no suele coincidir con el valor contable, ya que los precios de las acciones siempre tratarán de descontar el futuro de la compañía, como es lógico. No obstante, como todos bien sabemos, el futuro es algo que no podemos predecir. Por tanto, el inversor deberá poner todas las probabilidades a su favor tratando de evitar expectativas innecesarias.

Resumiendo, digamos que existen tres opciones de cara al futuro de cualquier negocio:

1. Que los beneficios crezcan. Si los beneficios del negocio en el que invertimos crecen, en general, es difícil que nuestra inversión no sea rentable. No obstante, dicha rentabilidad estará marcada por el precio al que pagamos esos beneficios. Así, cuanto mayor precio paguemos, menor rentabilidad.

2. Que los beneficios se mantengan constantes. En este caso, el PER nos indicará los años que nos quedan para recuperar la inversión. De esta forma, cuanto menor sea el PER al que compramos, antes recuperaremos nuestra inversión y mayor será nuestra rentabilidad.

3. Que los beneficios caigan. Entonces lo más probable es que hayamos cometido algún error en el análisis y nuestra inversión no generará valor en el futuro.

Como se puede observar, si compramos acciones con PER elevado solamente obtendremos buenas rentabilidades en la primera de las situaciones. Aun así, en situaciones en las que el PER de la compañía es excesivamente elevado, el crecimiento de beneficios puede no llegar a compensar tales precios (es el caso, por ejemplo, de algunas compañías tecnológicas de la actualidad). Sin embargo, si compramos compañías con un PER sensiblemente inferior podremos obtener ganancias en los dos primeros escenarios. Las probabilidades están claramente en favor de los inversores prudentes.

A todos nos ha entrado alguna vez la tentación de comprar una de esas fantásticas “Tech” que no paran de crecer. Los inversores esperan tanto de ellas que están dispuestos a pagar cifras desorbitadas por participar en sus ganancias. Esto da lugar a empresas cotizando a ratios PER de 250-300, en las cuales se está descontando un futuro con excepcionales crecimientos en los beneficios.

Muchos inversores han conseguido hacer buenas rentabilidades con la inversión en este tipo de negocios. Sin embargo, vamos a ver que no es el tipo de inversión más recomendable. Porque, aunque se trate de negocios con grandes ventajas competitivas, muchos de ellos no conseguirán cumplir con las elevadas expectativas de crecimiento en el futuro.

Supongamos una empresa con un PER de 250. Si se diera el mejor de los casos contemplados anteriormente en el que los beneficios crecieran, por ejemplo, a un 30% anual, en 10 años esta compañía habrá multiplicado sus beneficios por 14 veces aproximadamente (1,30^10 = 13,8). Teniendo en cuenta el precio de hoy, en 10 años la empresa tendría un PER de 18,1 (250/13,8), el cual podría ser un precio razonable para un negocio de alto crecimiento. Una vez aquí, 10 años después, podríamos esperar una rentabilidad del 5,5% anual (1/18), la cual empezaría a ser algo razonable. Sin embargo, antes de llegar al décimo año, la rentabilidad anual de nuestra inversión sería prácticamente insignificante. La pregunta es, ¿es necesario esperar 10 años para ganar dinero?

Ahora supóngase que los beneficios de la compañía finalmente no crecieran y se mantuvieran a un nivel constante en el futuro. Al precio al que estamos comprando hoy, habría que esperar dos siglos y medio para recuperar la inversión, siendo cada año, nuestra rentabilidad esperada de un 0,4% (1/250*100), aproximadamente. Si finalmente se diera el peor de los casos, en el que la empresa perdiera cada año su nivel de beneficios, no cabría otra opción que intentar deshacer la posición lo antes posible.

En definitiva, puede que lo más prudente sea no exigir tanto a nuestras inversiones. Un crecimiento del 30% anual de beneficios es un objetivo altamente exigente, que la gran mayoría de negocios no son capaces de conseguir. Tarde o temprano los inversores se cansan de las expectativas pudiendo dar lugar a grandes correcciones en los precios de este tipo de acciones. Por tanto, parece ser preferible una inversión más conservadora en la cual, sin sacrificar la rentabilidad esperada, aumentamos las probabilidades de éxito o, mejor dicho, disminuimos las probabilidades de error.

(1) Jeremy J. Siegel (1994). “Stocks for the Long Run”

¿Te ha resultado útil?

- |