“There is no such thing as a free lunch” – Dicho popular

(Las comidas gratuitas no existen)

El coste de oportunidad es un concepto económico básico que refleja la estrecha relación entre escasez y elección. El término fue utilizado por primera vez a finales del siglo XIX, en 1894, por David L. Green en su artículo “Pain Cost and Opportunity Cost”, si bien el concepto ya era entonces utilizado y ha sido desarrollado extensamente con posterioridad, tanto por economistas como por expertos en otras áreas, como la psicología.

Cuando hablamos de escasez nos referimos, en general, a que los recursos son limitados: la renta, el tiempo, la energía, entre otros. Esto significa que nadie puede hacer todo lo que quiere, ni estar en dos sitios a la vez. Hay que elegir, y ello implica renunciar. En este punto, entra en juego el coste de oportunidad, es decir, el valor de la mejor alternativa a la que renuncias. Y en este sentido, espero que los 4 minutos empleados en leer este artículo, renunciando a cualquier otra actividad, merezcan la pena.

“Intelligent people make decisions based in opportunity cost” – Charlie Munger

(La gente inteligente toma decisiones basadas en el coste de oportunidad)

Empleado fundamentalmente en el contexto económico, el coste de oportunidad tiene aplicación en cualquier decisión que tomemos en nuestra vida.

Cualquier persona racional tiene, o debería tener, en cuenta todos los beneficios y los costes de cada una de las alternativas entre las que ha de escoger, con el único objetivo de maximizar la diferencia entre dichos beneficios y costes. Dicho de otra forma, todo ser racional intentará minimizar su coste de oportunidad y optimizar el retorno partiendo de los recursos de los que dispone, con independencia de su naturaleza.

Las aplicaciones, como hemos mencionado antes, son numerosas:

· Cuando el Gobierno decide invertir en, por ejemplo, la construcción de rotondas, debería valorar las alternativas a dicha inversión: Sanidad, Educación, etc.

· Cuando un médico opta por un tratamiento, deberá sopesar el valor de otras aplicaciones médicas antes de descartarlas.

· Cuando decidimos disfrutar de nuestra afición favorita, debemos tener en cuenta el coste en tiempo, dinero, satisfacción personal, etc. del resto de alternativas.

“I’ve listened to many cost of capital discussions and they’ve never made much sense” – Warren Buffett

(He escuchado muchas discusiones sobre el coste de capital y nunca han tenido mucho sentido)

En el mundo de la inversión, la aplicación del coste de oportunidad es clara y necesaria para elegir correctamente entre dos o más alternativas de inversión. Para poder decidir, es necesario poder compararlas y la práctica habitual es comparar los beneficios futuros de ambas inversiones y descontarlos a una tasa de descuento.

Como bien recoge Francisco García Paramés en su libro “Invirtiendo a largo plazo”, la tasa de descuento que aplica la comunidad financiera trata de recoger una tasa libre de riesgo más una prima de riesgo. La primera, normalmente, será la del bono emitido por el gobierno del país de la inversión que queremos analizar, mientras que la prima de riesgo es un retorno adicional que se le exige a un activo por invertir en él.

Y al igual que Francisco García Paramés, creo que esta definición carece de sentido y tiene, al menos, dos errores de concepto: por un lado, asume que invertir en un bono del Estado tiene menos riesgo que nuestra potencial inversión (¿qué tiene más riesgo, Coca-Cola o el bono español a 5 años?) y, asimismo, la teoría financiera asume que la prima de riesgo es un parámetro de mercado y no de cada inversor, asumiendo así que la misma se puede aplicar por igual a todos los inversores.

Todo lo anterior se enseña en todas las escuelas de negocios a través del modelo del Capital Asset Pricing Model (CAPM); para mí, la aplicación teórica y matemática de este modelo en la vida real es muy limitada: las fórmulas nunca contemplan todas las variables y es muy difícil recoger en una sola fórmula todas las interconexiones entre dichas variables.

Por ello, en BC Winvest, al igual que otros grandes inversores, el único criterio que utilizamos para evaluar nuestras potenciales inversiones es nuestro coste de oportunidad: el retorno de nuestra cartera. De esta forma, cuando analizamos una nueva inversión siempre exigimos un potencial retorno superior al de nuestra cartera en dicho momento.

Para un inversor particular, sin las limitaciones legales de concentración que puede tener un fondo, lo ideal es aplicar la teoría de Buffett y Munger: el coste de capital es el retorno que esperamos que produzca nuestra mejor idea. De esta forma, las nuevas ideas tienen que ofrecer mayores retornos que nuestras actuales inversiones. De lo contario, lo lógico sería seguir aumentado nuestras inversiones.

En el caso de ser un inversor pasivo, la comparativa podría hacerse contra un índice que recoja la evolución global de la economía, por ejemplo, el MSCI World.

“Everything should be made as simple as possible, but no simpler” – Albert Einstein

(Todo debe ser lo más simple posible, pero no más simple)

Pero, si el coste de oportunidad es un concepto tan lógico, útil y obvio, ¿por qué no se aplica tanto como debería? La respuesta es compleja, pero no imposible de explicar.

El famoso psicólogo y premio Nobel de Economía Daniel Kahneman lo describe en su genial obra “Thinking fast and slow”: la mayoría de las decisiones que tomamos y los juicios que emitimos lo hacemos de acuerdo, únicamente, a la información que tenemos disponible en ese momento, con independencia de su calidad y cantidad (lo que ves es todo lo que hay, según sus siglas en inglés: WYSIATI), y lo hacemos de forma natural y rápida. En este sentido, Kahneman insiste en que la mayoría de las decisiones son instantáneas y carentes de raciocinio. Esta forma de tomar decisiones es fácil, cómoda, intuitiva y nos da una (falsa) sensación de seguridad.

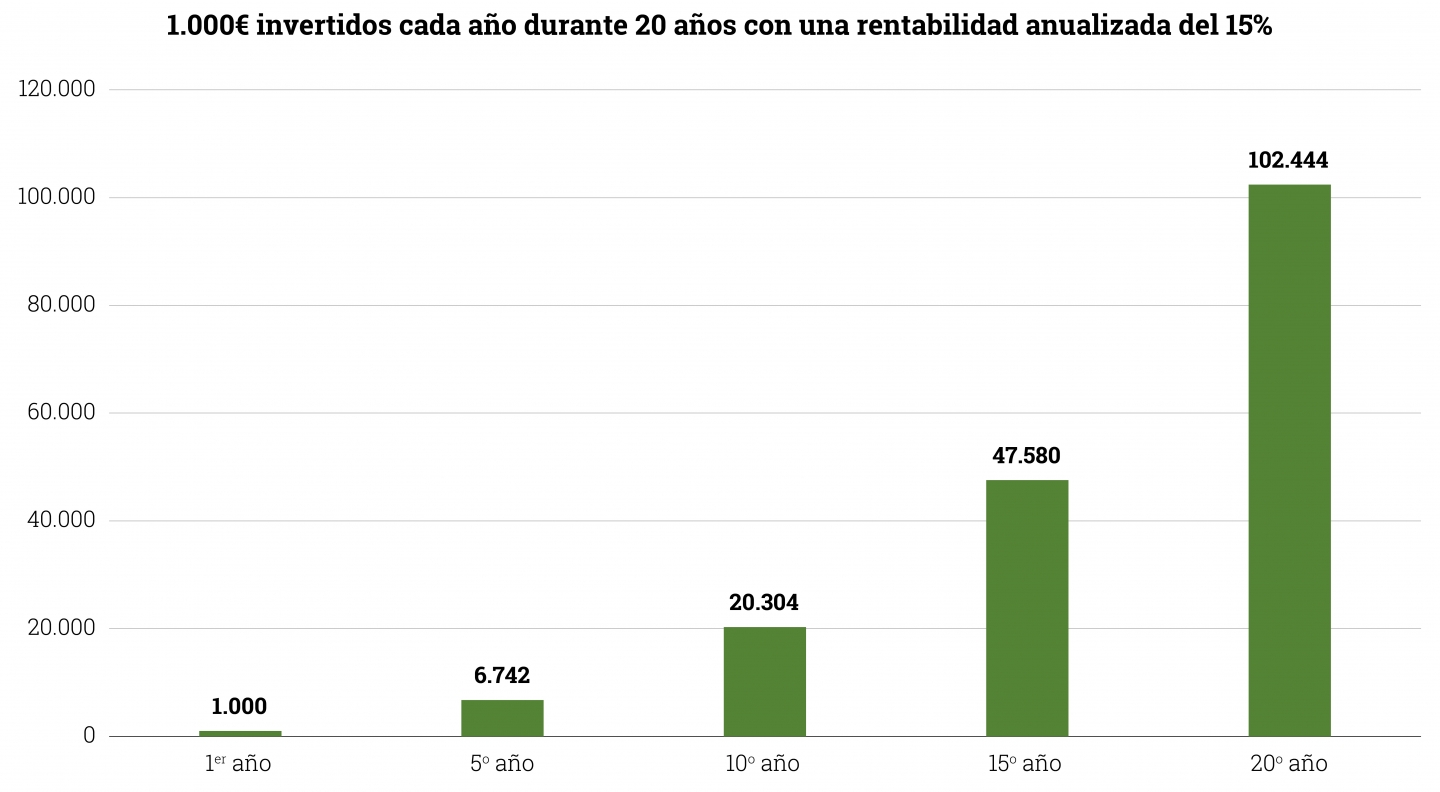

El hombre no tiene la capacidad innata de ver más allá del futuro más cercano y, en numerosas ocasiones, preferimos la satisfacción de un beneficio inmediato (irnos de vacaciones, comprar un coche de gama alta, etc.) a un potencial beneficio muy superior, si bien éste puede tardar un tiempo en cristalizar (tener fondos suficientes para una jubilación cómoda). En palabras de Bill Gates: “el ser humano sobrevalora lo que es capaz de hacer a un año e infravalora lo que es capaz de hacer a 10 años”.

Por otro lado, naturalmente, no suele ser tan fácil como elegir entre la opción A y la opción B, sino que hay que mantener un equilibrio entre un gran número de factores que, con seguridad, van a influir en nuestras decisiones. A esto debemos incorporar una derivada adicional: la dificultad añadida que supone cuantificar cada alternativa. No todo es medible y, por tanto, la comparación entre alternativas no es siempre perfecta.

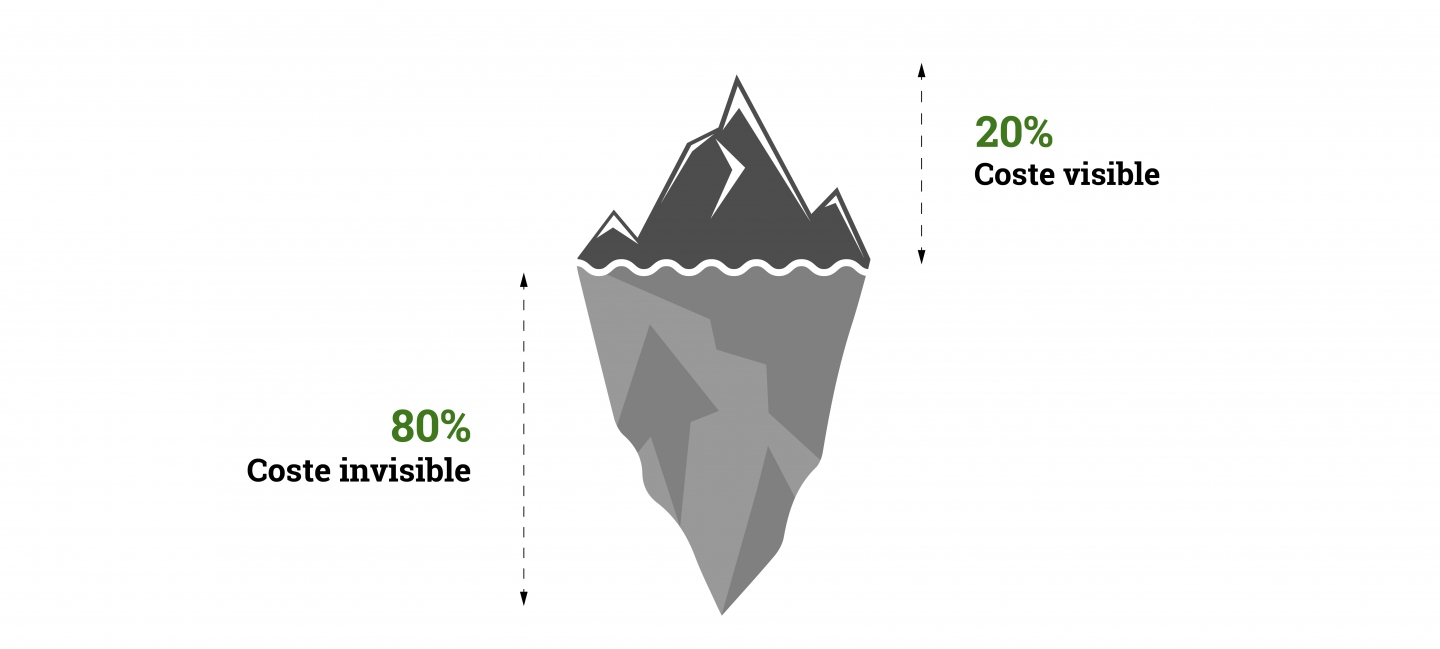

Asimismo, en los casos en los que sí es medible, tendemos a infra ponderar los costes. Al igual que con un iceberg, solo somos capaces de ver la superficie, el 20% que si se ve. El 80% restante, no lo solemos tener en cuenta. Por ejemplo, cuando una persona decide dedicarse en cuerpo y alma a su trabajo, dedicándole muchas noches a su empleo y no pasando tiempo de calidad con su familia, no solo está renunciando a

ver Netflix con su mujer o a cenar con sus hijos, posiblemente esté renunciando a una mejor relación a largo plazo con ellos.

“Do I really want to spend $300,000 for this haircut?” – Warren Buffett

(¿Realmente quiero gastar 300,000$ en este corte de pelo?)

Entonces, ¿cómo conseguimos introducir el coste de oportunidad en nuestro mecanismo de toma de decisiones?

Lo primero de todo es ser conscientes de que podemos hacer cualquier cosa, pero no podemos hacerlo todo. Cada día nos enfrentamos a miles de decisiones que conllevan un coste de oportunidad, por pequeño que sea, que, si no gestionamos correctamente, nos pueden llevar a priorizar cosas que no son importantes y dejar otras de lado que sí lo son.

Lo segundo es tener en cuenta todas las alternativas posibles, incluso no hacer nada. Una vez que tienes las opciones en mente, hay que ser capaces de responder a tres preguntas:

· ¿En cuánto valoro esto (medido en tiempo, dinero, esfuerzo, etc.)?

· ¿A qué estoy renunciando hoy para tener / hacer esto ahora?

· ¿A qué estoy renunciando en el futuro para tener / hacer esto ahora?

Parece un proceso complejo, pero una vez se interioriza y automatiza, se convierte en una herramienta fundamental para tener en cuenta todas las implicaciones de nuestras decisiones y que éstas sean más racionales y eficientes.

¿Te ha resultado útil?

- |