«El momento de máximo pesimismo es el mejor para comprar, y el momento de máximo optimismo es el mejor para vender». Quizás esta frase de John Templeton, el reputado inversor y gestor de fondos británico, es una de las que más nos cuesta interiorizar y que más deberíamos aplicar como inversores. Personalmente, de esta célebre frase ignoraría quizás la segunda parte -vender cuando hay optimismo-, siempre que tengamos un perfil de inversor y ahorrador a largo plazo, y solo en raras ocasiones vendería, a no ser que me apremiase una necesidad de liquidez inesperada.

Como inversor en fondos de filosofía Value desde hace más de 15 años, invierto en renta variable con la intención de hacer crecer mis ahorros y poder disponer de una jubilación relevante el día de mañana. Realizo aportaciones cuando me lo permite mi bolsillo, con la premisa fundamental de que estas inversiones que suscribo en renta variable no las necesite con prontitud, digamos, en los próximos 5–7 años mínimo, incluso aun habiendo conseguido una rentabilidad atractiva.

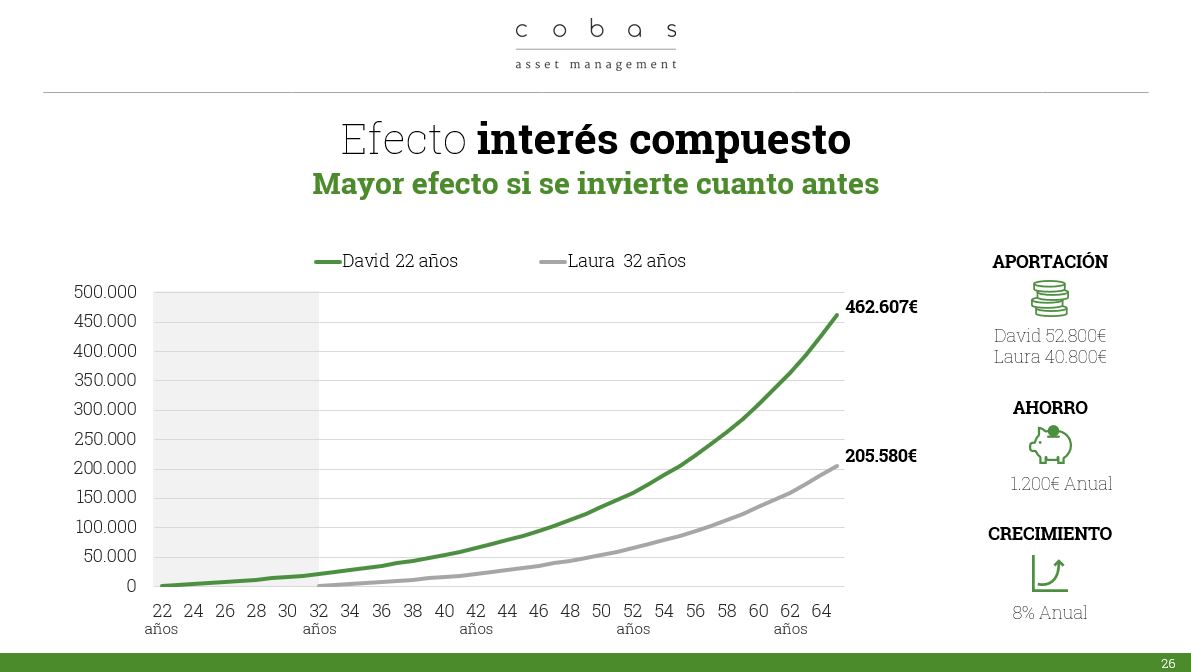

También coincido con la importancia de empezar a invertir tan pronto como nos lo podamos permitir y poder así aprovecharnos de la magia del interés compuesto.

El gráfico que mostramos a continuación detalla como dos personas que invierten en momentos distintos de su vida, el mismo dinero y teniendo en cuenta un crecimiento anualizado del 8%, puede generar una diferencia de más del doble de rentabilidad solo por haber invertido 10 años antes, al entrar en juego el interés compuesto.

Este interés compuesto consiste únicamente en reinvertir los intereses o ganancias de capital que vamos percibiendo, año tras año, y que el interés del año próximo aplique sobre un montante cada vez más amplio, que va creciendo a medida que evolucionan los periodos de inversión.

Invertir de manera consistente y empezar a invertir pronto debe ir acompañado con una inversión en los valores adecuados, y comulgar con una filosofía con la que seamos consistentes y cuyas reglas podamos asumir.

Durante las semanas más angustiosas de la covid 19 hemos podido asistir a los momentos habituales que suelen ocurrir en un ciclo económico (3-5 años), pero en un compendio de tan solo un par de meses, que es poco usual. Se han puesto de manifiesto comportamientos que, de gestionarse bien, pueden resultar de una manera u otra.

Por un lado, las caídas de más del 30% de gran parte de los índices de renta variable, en su mayoría injustificadas y promovidas por una sensación generalizada de pánico, impuesto por la incertidumbre y la falta de control, han hecho que surjan algunas oportunidades de inversión de ciertos valores cuyo valor intrínseco sobrepasaba con creces el precio que soporta, y que entonces se ponen a tiro. Sin embargo, estas caídas sistémicas y en masa hacen que el inversor deje pasar algunas oportunidades únicas de entrar en algunos valores que, según nuestra filosofía Value, cobran sentido.

Por otro lado, la recuperación posterior, con una remontada acreditada por la euforia de la recuperación y un espejismo de visibilidad sobre el futuro (y la vuelta a la llamada “nueva normalidad”), hacían que de nuevo la inquietud por perder el tren hiciese que el inversor particular se posicione de manera errada en valores que volvían a estar sobrevalorados o que no respondían a su valor real.

En cualquiera de los dos casos, conviene tener dos cosas en cuenta. Primero, la complejidad de identificar estas oportunidades. Segundo, la importancia de gestionar el miedo primero, y la euforia después. En mi caso, para maximizar el acierto, recomiendo delegar esta gestión en la especialización y experiencia de los profesionales de la industria. Es fácil acceder a información histórica sobre la efectividad de la gestión de carteras Value, y quizás un indicador relevante sea el track record de los últimos 10 años o más, si lo hubiera.

Ahora más que nunca e inmersos en una situación tan delicada y única, entendemos el esfuerzo que conlleva generar ahorro y gestionarlo. Por eso, la renta variable puede ser un buen refugio si asumimos las anteriores anécdotas particulares a mi situación: invertir pronto; disponer de una estrategia a la que seamos fieles; y considerar el largo plazo como vía para beneficiarnos del interés compuesto. Si esto es cierto, ¿cuánto invierto en renta variable?

Probablemente la respuesta de algunas entidades difiera de la que podamos dar en las gestoras independientes Value, como Cobas. Te dirán que deberías invertir en función de tu tolerancia al riesgo y después según el momento y tus expectativas harían un posicionamiento táctico aumentando o disminuyendo este porcentaje.

Esto conlleva a que los españoles tienen menos porcentaje de sus ahorros en renta variable del que deberían tener, y por lo general invierten en los momentos menos adecuados, cuando las cosas han ido bien y ya están muy caras, y suelen desinvertir cuando las cosas han ido mal y están ya baratas, provocando un desaprovechamiento de la rentabilidad por llegar tarde.

En Cobas lo tenemos muy claro, el porcentaje que un inversor debe tener en renta variable corresponde principalmente al horizonte temporal de su inversión. Por eso si recibimos un cliente con intención de invertir una parte de su patrimonio que va a tener que hacer uso de él en los siguientes 2-3 años, quizás no esté entendiendo nuestra filosofía y seguramente no seamos la gestora que él busca.

Hay que tener en cuenta que la renta variable no deja de ser una herramienta para equilibrar la función que aporta cada activo a nuestra cartera global, pero que como clase de inversión es la opción más rentable y segura siempre que se invierta con horizonte de largo plazo, así lo demuestra la historia.

Está claro que las inversiones en fondos de renta variable pueden traer alteraciones por el camino, curvas, correcciones fuertes y suaves. En definitiva, sustos para las personas menos tolerantes a estos movimientos o menos acostumbrados y buenas oportunidades para los que creemos en estas inversiones. No debemos ver esta volatilidad como un riesgo para nuestra cartera, más bien hay que aprovechar el momento teniendo claro que se debe a caídas irracionales y procurando identificar si se trata de una trampa de valor que esconden ciertos valores. Al final precio y valor convergen y sólo hay que tener paciencia.

¿Te ha resultado útil?

- |